IRS 섹션 179의 예 비즈니스에서 사용되는 유형 개인 재산에 대한 공제

귀하의 비즈니스 자산을 감가 상각하는 대신, 세금 코드의 섹션 179는 귀하에게 대안 공제를 제공합니다. 감가 상각은 매년 유형의 개인 재산에 대한 소폭의 상각을 제공합니다. 섹션 179 공제를 통해 구입 한 해에 비용의 100 %를 쓸 수 있습니다. 공제 금액은 다양합니다. 예를 들어, 2013 년에는 총 50 만 달러의 자산을 공제 할 수 있습니다.이 자산은 2014 년에 2 만 5 천 달러로 하락할 예정입니다.

명백

IRS 간행물 946은 섹션 179 상각을 위해 적격 한 유형의 재산을 열거합니다. 유형의 개인 재산은 주요 범주 중 하나입니다. 특허권이나 저작권과 같은 무형 자산과는 반대로 부동산이 아닌 유형의 자산은 자격이 부여됩니다. 국세청 (IRS)은 주유소, 가축 및 건물에 부착 된 건물에서 기계, 장비, 가스 탱크 및 펌프를 구체적으로 열거합니다. 마지막 카테고리에서 냉장고, 사무실 장비, 간판 및 인쇄기는 모두 섹션 179 공제 대상입니다. 제조 또는 연구에 사용 된 유형 자산은 공제 대상이지만 실제 연구 건물이나 공장은 포함되지 않습니다.

자산 구입

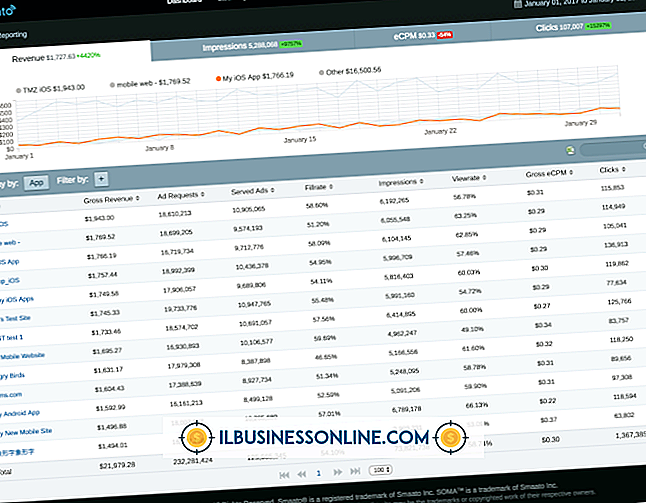

업무용 유형 자산을 구매하는 경우, 귀하의 공제는 명확해야합니다. 예를 들어, 2014 년에 새 제조 장비에 10, 000 달러를 지출했다고 가정 해 보겠습니다. 따라서 세금 신고 서류의 일부로 제출 한 IRS 양식 4562의 1 부를 작성하여 컴퓨터에 제출해야합니다. 다른 장비에 2 만 달러를 추가로 지출하면 1 년 동안 유형 자산에 3 만 달러가 부과됩니다. 추가 된 장비 중 $ 15, 000을 쓸 수 있지만 나머지 비용은 감가 상각해야합니다. 총 구매액이 200 만 달러를 초과 할 경우 섹션 179의 수당 크기가 감소합니다.

부분 사용

당신이 중소기업이라면, 귀하의 유형 개인 재산이 이중 의무 일 가능성이 있습니다. 예를 들어, 새 랩톱 컴퓨터에 1, 200 달러를 지출하지만 개인용 컴퓨팅, Facebook 및 개인 전자 메일 확인, 가족 사진 보관 용으로도 사용할 수 있습니다. 랩톱 컴퓨터를 51 % 이상 사용하는 경우에만 공제 혜택을받을 수 있습니다. 더 적은 것 및 단면도 179 공저는 테이블 떨어져이다. 50 % 이상을 사용하는 한 비즈니스 사용에 대해서만 179 공제를 청구 할 수 있습니다. 예를 들어 랩톱을 비즈니스 용으로 60 % 사용하는 경우 비용의 720 ~ 60 %를 공제 할 수 있습니다.

시험 실패

연방 세법은 귀하의 유형 개인 재산이 시험을 통과하지 못할 수있는 충분한 예외 및 특별한 경우가 있습니다. 500 달러짜리 목공 도구 세트를 구입한다고 가정 해보십시오. 일반적으로 이것은 합법적 인 합법적 인 공제 일 것이지만, 딸에게서 구입하는 경우 그렇지 않습니다. 귀하가 배우자, 부모, 자녀 또는 조부모 또는 손주 등으로부터 얻은 모든 재산은 감면받을 수는 있지만 실격 처리는 실격됩니다. 귀하가 사업용으로 전환 한 개인 재산은 제 179 조에 대한 자격이 없습니다.

사업 소득

직원이 추가 된 새로운 시설을 개장하고 있으며 필요한 모든 것을 장비에 사용하기 위해 광범위하게 지출합니다 (예 : 6 만 달러). 이것은 과세 연도의 최대 179 조항에 해당하지만 연말에는 순 사업 소득이 단지 $ 38, 000에 불과합니다. 179 조에 의거하여보고 할 수입이있을 때만 공제 할 수 있습니다. 이 경우, 귀하는 제 179 조 비용에서 22, 000 달러를 내년까지 이월하여 차감합니다. 이월은 무제한으로 지속됩니다. 여러 다른 해에서 이월 된 비용으로 끝나면, 가장 오래된 179 장의 상각을 항상 공제합니다.