기업이 세금을 내지 않아 세금 환급을하지 않으면 어떻게됩니까?

법인으로 운영되는 모든 사업체는 세금이 빚지고 있는지 여부와 관계없이 양식 1120에 국세청에 세금 신고서를 제출해야합니다. 법인세 신고를하지 않으면 합법적이고 실제적인 결과를 가져올 수 있으며 궁극적으로 비즈니스 비용이 발생할 수 있습니다. 세금 부과가 잘못되었다고 가정하면 재정적 비용이 더욱 많이 듭니다.

IRS 벌칙 없음

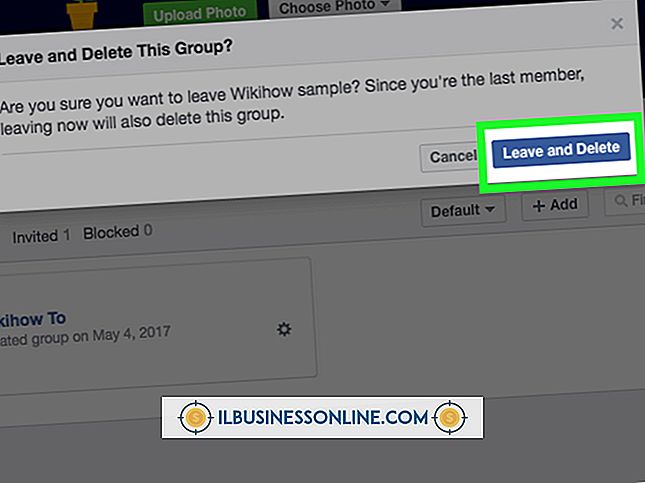

국세청은 세금 신고서를 제출하지 않은 기업에 늦게 신고하는 벌금을 부과 할 권한이 있습니다. 이 벌금은 양식 1120에보고되어야하는 미납 세금 금액의 백분율로 계산됩니다. 따라서 귀하의 사업이 수익성이없고 세금 원천 징수 세를 내지 않는 1 년 동안 법인 소득 신고서를 제출하지 않으면, 늦게 제출하는 형벌을 받게됩니다.

미래의 세금 감사

벌금을 내지 않아도 양식 1120을 제출하지 않으면 IRS는 누락 된 과세 연도를 언제든지 감사 할 수 있습니다. 이것은 내부 수익 코드가 IRS에 감사를 실시하기 위해 부과하는 3 년 제한의 법령 기간이 양식 1120이 제출 될 때까지 시작되지 않기 때문입니다. 예를 들어, 2009 년 3 월 15 일에 법인의 2008 년 세금 신고서를 제출했다고 가정합니다.이 경우 IRS는 2012 년 3 월 15 일까지만 법인의 2008 년 과세 연도를 감사 할 수 있습니다. 2008 년 수익이 제출되지 않으면 3 년 제한 기간이 2009 년 3 월 15 일에 시작되지 않습니다. 즉, IRS는 2012 년 3 월 15 일 전후의 법인세를 감사하고 소득세를 부과 할 수 있습니다. .

사후 심사 벌칙

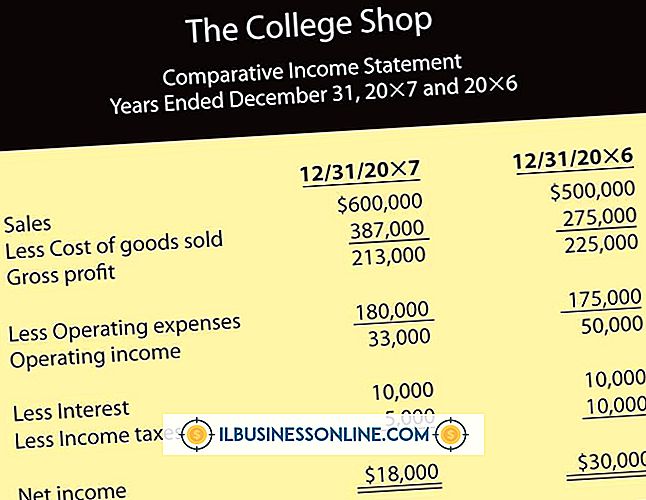

감사는 회사가 빚지고 있다는 것을 깨닫지 못했던 세금 이상의 가치를 지니게됩니다. IRS가 귀사의 사업이 세금을 납부해야한다고 결정한 경우, 회사는 늦은 신고 및 연체료 처벌과이자 료를 지불하게됩니다. 예를 들어, 귀하가 상당한 감가 상각 공제가 모든 사업 이익을 상쇄하고 회사의 과세 소득을 0 이하로 가져간 것으로 믿었으므로 귀하가 2008 년 수익을 제출하지 않았다고 가정하십시오. IRS가 기업의 2008 년 과세 연도와 2011 년 3 월 15 일 감사를 결정하면 감가 상각 공제가 예상보다 크게 줄어 세금이 부과됩니다. 정당한. 이 시점에서 국세청 (IRS)은 최대 5 개월 동안 4.5 %의 월말 지연 신고 벌금을 지불하고 무보수 세금의 22.5 %를 청구 할 수 있습니다. 또한, 기관은 2011 년 3 월 15 일까지 이미 24 개월 동안 세금을 납부하지 않은 매월 1 %의 반납 벌금을 동시에 부과합니다.

순 운영 손실

감사 및 패널티 료는 세금이 부과되지 않는 연도의 수익을 제출하지 않은 최악의 결과이지만 세금 반환에 대한 회사의 순 영업 손실을 사용하지 못하게됩니다. 일반적으로 기업의 과세 소득이 음수 인 경우 - 사업비가 수익을 초과하는 경우 - IRS를 사용하면 이전 2 년 동안의 수익에 대해보고 된 법인의 과세 소득을 줄이거 나 다음에 집행 할 수익에 대해 줄일 수 있습니다 20 년. 그러나 순 영업 손실을 사용하려면 손실은 먼저 1120에보고해야합니다.