컨설팅 세금 예측 방법

대부분의 독립적 인 컨설턴트는 자영업자로 간주되므로 컨설팅 비용에서 원천 징수 된 급여세가 없습니다. 연말에 자영업자라면 자영업 소득과 경비를 보여주는 개인 수익 보고서를 제출해야합니다. 소득세가이 수입에서 원천 징수되지 않으므로, 귀하는 자신의 세금을 산정해야합니다. 이는 귀하의 사업비가 어떻게 될지를 추정하고, 컨설팅 수입을 상쇄하고, 개인 세금 공제를받을 수있는 개인적인 공제액을 산정함으로써 이루어집니다.

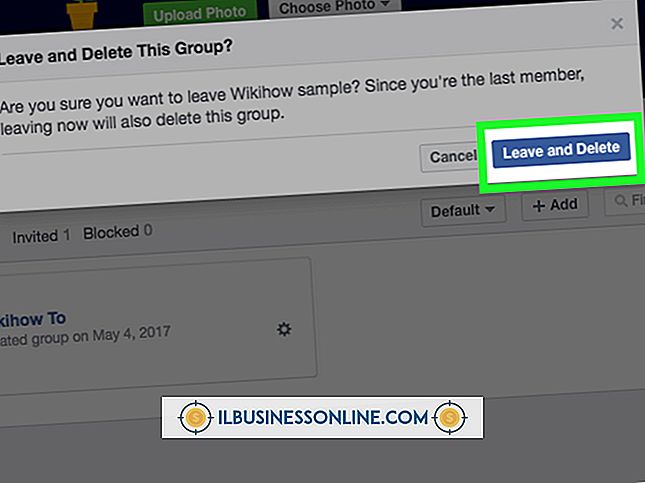

1.

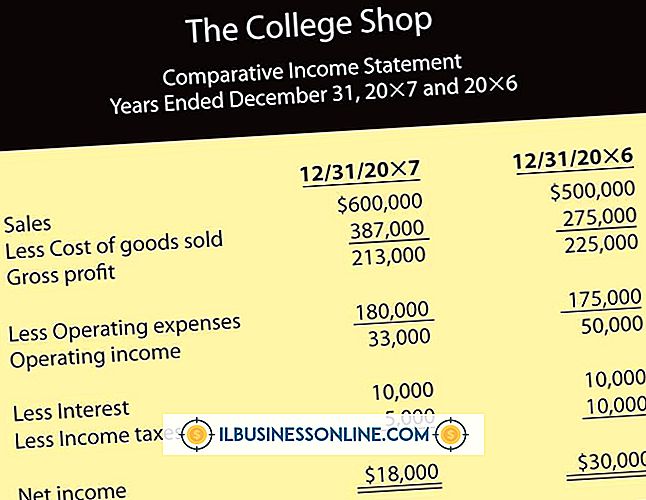

연간 컨설팅 수입을 예측하십시오. 월간 급여를받는 경우 급료를 계산할 수 있습니다. 때때로 컨설팅 수입은 계약을 기반으로하며 계약을 토대로 해당 연도의 소득을 추정 할 수 있습니다. 1 년 동안 실제로받은 소득 만 인정합니다. 예를 들어, 6 월에 서명했지만 다음 2 월까지 지불하지 않은 컨설팅 계약을 갖고 있다면 다음 해까지 수입을 인정하지 않을 것입니다.

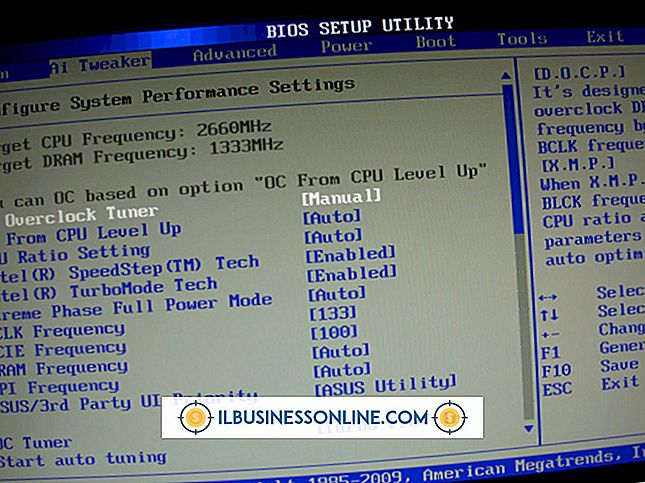

2.

컨설팅과 관련된 연간 비즈니스 비용을 평가하고 예측하십시오. IRS 간행물 505에는 귀하가 공제 할 수있는 사업 경비에 대한 완전한 세부 사항이 있습니다. 여기에는 컨설팅 관련 전화 비용이나 비즈니스 관련 소모품이 포함될 수 있습니다.

삼.

주택이자에 대한 항목 별 공제와 같은 모든 개인적인 공제액을 견적하십시오. 재산세는 일정표 A에 있습니다. 또한 귀하가 가진 부양 가족 수에 대한 귀하의 개인 면제액을 계산하십시오. 예를 들어, 결혼하여 자녀가 두 명인 경우 2011 년의 공제 금액은 1 인당 $ 3, 650 또는 총 $ 14, 600 (4 배 $ 3, 650)이됩니다.

4.

예상 순이익에 도달하기 위해 사업 소득에서 예상 사업 비용을 뺍니다. 이 순소득에 5.65 %를 곱하십시오.이 금액은 귀하가 해당 연도에 대해 지불하게 될 사회 보장 및 메디 케어 세금입니다. 또한 귀하의 추정 소득세를 결정하기 위해 예상 순이익에서 개인 비용을 뺍니다. 소득세 표는 IRS 웹 사이트 인 IRS.gov에 있습니다. 이제 귀하는 연간 사회 보장 세금 및 예상 소득세를 계산하게됩니다.

팁

- 분기 별 예상 세금 납부액은 연간, 자영업, 사회 보장 및 메디 케어 세금과 예상 소득세를 4 분기로 나눈 값입니다. 이 금액은 매 분기마다 컨설팅 수입을 위해 IRS에 납부 할 금액입니다.

경고

- 예상 세금 미포함에 대한 벌금이 부과되므로, 귀하의 세무 전문가와상의하여 해당 연도의 소득과 지출을 계획하고 분기 별 예상 세금을 결정하도록 도울 수 있습니다.