임대 주택에 대한 자본 이득을 계산하는 방법

임대 재산에 대한 손익을 결정하는 것은 거주자보다 더 복잡합니다. 공제 및 신용은 기초를 감소시키는 그러나, 년 내내하는 특정 비용은 증가한다. 정확한 계산의 핵심은 판매 될 때까지 신중한 영수증과 세금 기록을 유지하는 것입니다. 임대료의 자본 이득은 완전히 과세됩니다. 특정 기간 동안 집을 주거지로 사용하지 않으면 주거용 부동산에 대한 양도 소득과 같은 예외가 없습니다.

1.

재산의 기초부터 시작하십시오. 이것은 원래 구매 가격입니다. 지불 한 개선 비용을 추가하여 조정 된 기준을 계산하십시오. 여기에는 새로운 지붕, 추가, 새로운 조경, 단열재 또는 가전 제품 비용과 같은 재산 가치를 높이는 모든 지출이 포함됩니다. 모든 지불금에 대해 영수증을 소지해야합니다. 그렇지 않은 경우 금액을 결정하기 위해 전년도 세금보고를 참조하십시오.

2.

소유권 이전, 문서 및 최초 판매자가 보상하지 않은 재산세를 포함하여 지불 한 모든 폐관 비용 및 법적 수수료를 추가하십시오. 자금 조달 또는 감정 평가 비용을 포함하지 마십시오.

삼.

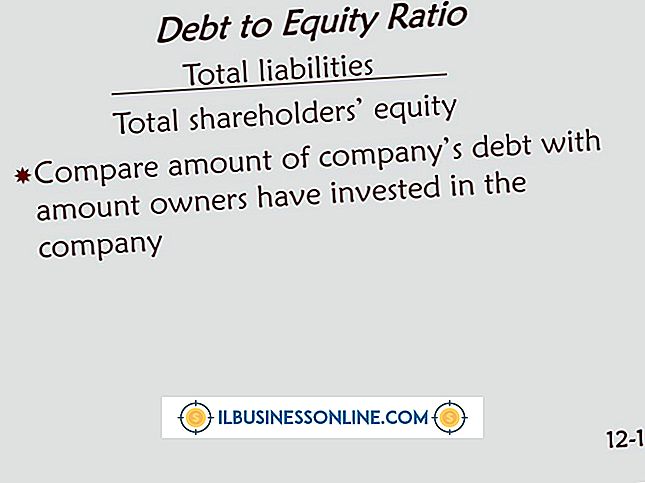

재산 및 개선을 위해 이전에 주장 된 감가 상각을 뺀다. 감가 상각 누적액을 포함한 세금 환급에 대한 감가 상각 기록이 있어야합니다. 국세청 (Internal Revenue Service)은 임대인에게 임대 소득에 대한 감가 상각을 기각 할 수는 있지만, 재산을 판매 할 때 청구서가 오게됩니다.

4.

재산에 대해받은 세액 공제, 에너지 절약 보조금 또는 제외 사항을 뺍니다. 또한 보험에서받은 사상자 또는 손실 공제액 또는 상환액을 공제하십시오.

5.

재산의 판매 가격에서 결과 조정 근거를 뺍니다. 50 만 달러의 자산을 매각하고 35 만 달러의 조정 기준을 가지고 있다면, 당신은 15 만 달러의 자본 이득을 얻게됩니다.

6.

부동산을 판매하는 연도에 Form 1040의 Schedule D에있는 임대 부동산의 판매를보고하십시오. 또한 부동산에 대해 언제든지 비추천을 주장하면 양식 4797 (영업용 부동산 판매)을 제출하십시오.

필요한 것

- 결제 동의

- 전년도 세금 환급

- 판매 계약

팁

- 귀하가 소유 한 지난 60 개월 중 24 개월 동안 귀하의 주거지로 부동산을 점령하고 지난 2 년 이내에 다른 부동산을 매각하지 않은 경우 귀하는 양도 소득 합계 25 만 달러 (결혼 신고 합계 50 만 달러)를 제외시킬 수 있습니다 .

- 부동산에 대한 유틸리티, 수리, 유지 보수 또는 기타 유지 비용은 조정 기준이나 자본 이득 계산에 영향을 미치지 않습니다.

경고

- 재산 보유 기간이 1 년 미만인 경우 소득에 비례하여 높은 이자율로 과세됩니다. 1 년 이상 보유한 부동산은 장기간 자본 이득을 창출하며, 낮은 이자율로 과세됩니다. .

- 부동산 매각시 일반 소득으로보고해야하는 감가 상각비에서 더 높은 자본 이득 율을 지불해야 할 수도 있습니다. 이 금액은 서식 4797을 사용하여 결정됩니다.