저금리의 단점

경제가 강하면 모든 사람들이 저금리를 꿈꿉니다. 돈을 빌리는데 비용이 덜 들기 때문입니다. 연방 준비 제도 이사회 (Federal Reserve)는 경제 침체에서 벗어나기 위해 저금리 기조를 설정했다. 낮은 요율은 기업과 소비자가 물건을 빌리거나 사도록 유도합니다. 대출은 돈을 유통시키고 경제 회복을 뒷받침하는 화폐 공급을 한 단계 끌어 올린다. 저금리는 또한 경제와 사업에 지장을 줄 수 있습니다.

저금리와 경제

사람들이 예금 계좌와 예금 증서로 돈으로 매력적인이자 수입을 얻을 수 없을 때, 그들은 돈을 빚을 갚거나 주택이나 주식과 같은 재화, 서비스 또는 자산에 투자합니다. 이것은 은행이 예금을 잃는 것을 의미합니다. 저금리는 또한 보험금 부채를 지원하기 위해 보험료로받는 돈에 대한이자 기반 수익에 의존하는 보험 회사에 영향을 미치므로 보험료가 상승 할 수 있습니다. 저금리는 또한 저축으로이자 소득을 버리는 사람들에게 부정적인 영향을 미치므로 지출을 줄입니다. 베이비 붐 세대 퇴직자와 같은 대규모 그룹이 지출을 줄이면 전반적인 경제 활동이 느려집니다. 그것은 당신의 판매를 줄이기 위해 행동 할 수 있습니다.

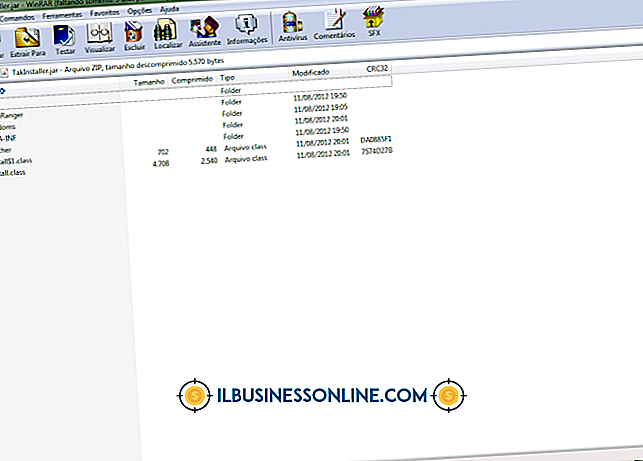

돈 빌리기가 어려워진다.

정상적인 경제 수축은 Fed가 금리를 인상하고 화폐 시스템에서 돈을 제거한 결과입니다. 따라서 경기 침체에서 벗어나 경제 성장에 박차를 가할 때 Fed는 금리를 약간 낮추고 비즈니스 및 소비자 차입. 은행은 예금 계좌에 높은 금리로 인해 많은 돈을 가지고있어서 당신에게 빌려주고 싶어합니다. 그러나 금리가 비정상적으로 낮은 경우 은행은 예금 기반이 높지 않으며 대출로 인한 수입은 위험을 감수하지 않으므로 가장 높은 신용 등급의 차용자와 대출 자산에 대한 담보 대출에만 상당한 돈을 대출합니다. 그렇기 때문에 중소기업 운영에 자금을 지원하기가 어려우며 고객이 자신에게서 돈을 빌릴 수 없기 때문에 비즈니스가 느려지면서 비용을 줄이기 위해 직원 중 일부를 해고해야 할 수도 있습니다.

유동성 함정과 수축

유동성 함정은 금리가 너무 낮아 경제 성장에 박차를 가하는 정상적인 기능을 수행하지 못할 때 발생합니다. 그 대신 주식 시장 및 대출 금리와 같이 고용을 창출하지 않는 자산에 대한 투자로 들어가기 때문에 메인 스트리트 경제로의 자금 흐름을 줄입니다. 이것은 돈이 경제 시스템을 통해 흐르지 않는다는 것을 의미합니다. 그렇게되면 기업들은 고가의 노동자를 해고하고 계약직과 임시직 또는 파트 타임 노동자를 저렴한 가격에 고용함으로써 실업률이 높아집니다. 임금이 하락하면 사람들은 사물에 대한 비용을 지불 할 수 없으며 재화와 서비스에 대한 가격이 내려져 실업이 증가하고 임금이 낮아집니다. 이것은 디플레이션의 위험이며, 경제가 나 빠짐에 따라 멈추기가 어렵습니다.

나중에 인플레이션 가능성

일반적으로 저금리는 대출을 장려하고 대출은 화폐 공급에 새로운 돈을 추가합니다. 예를 들어 2008 년의 신용 위기 이후 FRB는 경제 활동을 촉진 시키려고 시스템에 금리를 인하하고 자금을 투입했다. 이것은 큰 돈 공급과 유동성 함정을 만들었다. 정상적인 경제에서는 너무 많은 돈이 시스템에 들어가기 때문에 고정 된 금액의 상품과 서비스를 추적하기 때문에 인플레이션이 발생하므로 가격이 상승합니다. 유동성 함정에서 회복의 위험은 돈이 자산에서 나오고 사업 및 소비자 경제에 유통되기 때문에 연준이 시스템에서 충분한 돈을 제거하지 않으면 인플레이션입니다.