모금 행사 및 세금

많은 501 (c) 3 자선 단체는 운영비를 보충하거나 특정 프로젝트를 위해 기금 모금 행사를 개최합니다. 종종 이러한 자선 단체는 행사 티켓 및 구매가 세금 공제 대상임을 발표함으로써 참석자에게 호소하려고 시도합니다. 그러나 IRS 법에는 동의하지 않습니다. 일반적으로 참석자가 항공권 또는 물품의 액면가보다 많은 금액 만 세금 공제가 가능합니다. 자선 단체는 기부자에게 행사 품목과 선물이 세금 공제 대상인지 여부를 알리는 책임이 있습니다.

개요

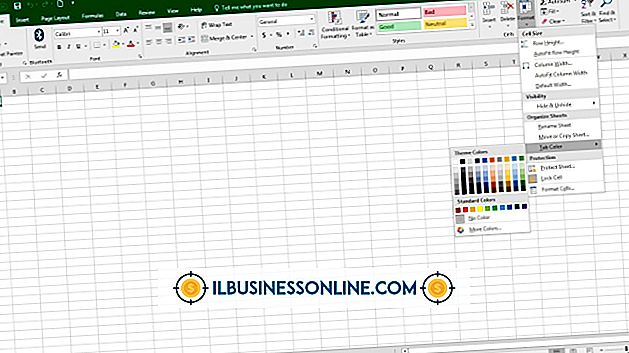

기금 모금 행사를 개최하는 자선 단체는 기부금을 모금하고 기부자에게 행사 품목을 배포 할 때 주 및 연방 조세 규정을 고려해야합니다. 예를 들어, 침묵 경매를 개최하는 자선 단체는 참가자들이 각 항목에 공정한 시장 가치를 열거함으로써 경매 품목의 세금 공제 부분을 알도록해야합니다. 자선 단체는 이벤트 참석자가 이벤트 티켓 및 기타 기프트 중 어떤 부분이 세금 공제 대상인지 이해할 수 있도록 이벤트에서 서면 자료를 포함시켜야합니다. 또한, 자선 단체가 일반적으로 다른 해의 판매 세가 면제 되더라도 자선 단체는 행사에 구입 한 물품에 자선 단체에 판매 세를 지불해야합니다.

기부자 구매 및 세금

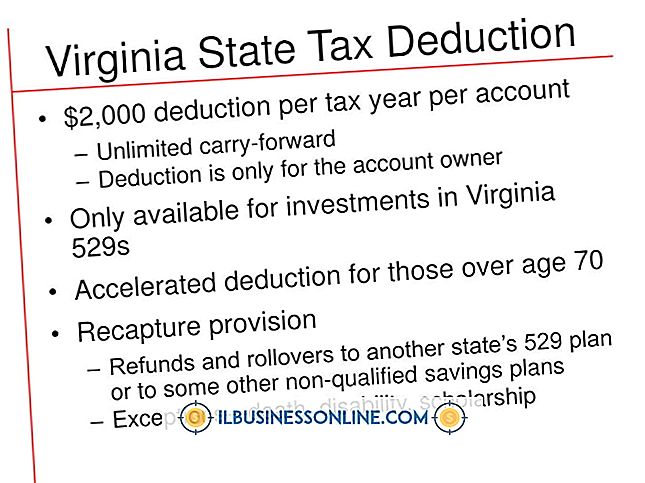

사람들은 종종 자선 단체의 기금 모금 행사에서 구입하는 물품이 완전히 세금 공제가 가능하다고 생각하지만 국세청은 이에 동의하지 않습니다. 경매 품목을 구매할 때, 기부자는 해당 품목에 대한 전체 공제액을받을 수 없습니다. 국세청에 따르면 기증자가 지불 한 금액보다 높은 항목의 공정한 시장 가치 만이 실제로 세금 공제 대상입니다. 예를 들어, 기부자가 30 달러 상당의 물품에 대해 40 달러를 지불하면 물품 구입에 대해 10 달러를 공제 할 수 있습니다. 그러나 기증자가 40 달러를 지불하고 그 품목이 50 달러의 가치가있는 경우, 기부금의 일부는 세금 공제가되지 않습니다. 이 규칙은 실제 항목 및 이벤트 티켓에도 적용됩니다.

선물 및 세금 기부

기금 모금 행사 품목을 구입하는 기부자는 세금 신고서에 품목을 포함 시키면 재량을 행사해야합니다. 기증자가 기증자의 사업체가 이미 소유하고있는 자선 단체에 기증 한 경우 기증자는 동일한 품목에 대해 두 번의 세금 공제를받지 않도록해야합니다. 예를 들어, 기업가가 프린터와 같은 비즈니스 자산을 구입하고 소유권을 소유 한 첫 해 동안 프린터에서 세금 공제를 받으면 자선 단체에 기부 할 때 프린터에 대한 세금 공제를받을 수 없습니다 . 사업주가 자선 단체를 돕기를 원하고 여전히 세금 공제를 받으면 프린터를 판매하고 현금 수익을 기부해야합니다. 이를 통해 현금 선물을 그룹에 공제 할 수 있습니다.

세금 및 자선 활동

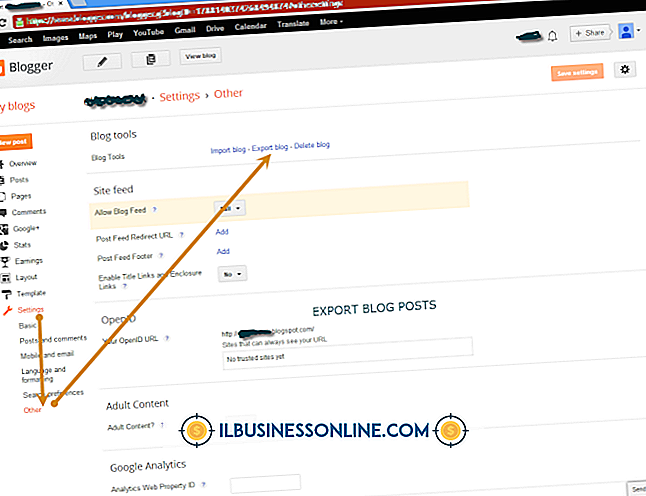

궁극적으로 자선 단체는 기부자에게 IRS 세법을 전달할 책임이 있습니다. 자선 단체가 기금 모금 행사에서 얻은 선물 및 구매의 세금 공제 금액에 대해 기부자에게 통보하지 않을 경우 연간 최대 10, 000 달러의 벌금이 부과 될 수 있습니다. 자선 단체가 그러한 벌금의 대상인 경우, 자선 단체는 기부자에게 세금 공제가되지 않는 행사 품목에 대한 환불을 제공해야합니다. 이 요구 사항의 예외는 $ 50 미만의 현금 선물, 달력 및 티셔츠와 같은 저렴한 토큰 또는 동의없이 기증자에게 발송되는 판촉 물품과 같은 "비현실적인 가치"의 선물입니다.