세금에 대한 마일리지 사용 설명서

국세청 (IRS)은 과장된 조정, 공제, 면제 및 신용으로 인해 미화 100 억 달러가 매년 상실된다고 주장합니다. 납세자가 합법적 인 것보다 더 많은 공제를 요구하지 않도록 IRS는 마일리지를 사업 공제로 사용하기위한 특정 서류를 요구합니다. 납세자는 표준 마일리지 또는 실제 비용을 청구 할 수 있습니다.

자동차 및 트럭 비용 대 통근 비용

자동차 및 트럭 비용은 일반적으로 몇 가지 이유로 공제됩니다. 여기에는 납세자의 거주지 내 한 곳에서 다른 곳으로의 여행이 포함됩니다. 고객 방문; 정규 근무지가 아닌 다른 장소에서 비즈니스 회의에 참석하는 것; 또는 납세자가 하나 이상의 정규 근무지를 가지고있는 경우 임시 직장으로 이동하는 것. 납세자의 집과 정규 근무처 사이의 통근 비용은 공제 대상이 아닙니다.

표준 마일리지 대 실제 비용

납세자는 IRS가 정한 표준 마일리지를 사용하여 자동차 및 트럭 경비를 청구 할 수 있습니다. 2011 년 7 월 1 일부터 12 월 31 일까지의 마일리지는 마일 당 55.5 센트입니다. 또는 다양한 자동차 관련 비용에 대해 실제 비용을 청구 할 수 있습니다. 자동차를 개인용 및 업무용으로 사용하는 경우 그에 따라 비용을 할당해야합니다. 납세자는 두 방법 모두를 사용하여 계산을 실행하고 최대 공제액을 제공하는 계산 방법을 사용할 수 있습니다.

표준 마일리지 클레임을 지원하는 문서

표준 마일리지를 청구하려면 납세자가 여행 한 마일, 목적지 및 여행 목적을 보여주는 일일 기록을 보관해야합니다. 차량을 식별하고 납세자가 차량을 소유하고 있거나 차량을 임대하고 있음을 입증하는 문서도 필요합니다.

실제 비용 청구를 뒷받침하는 문서

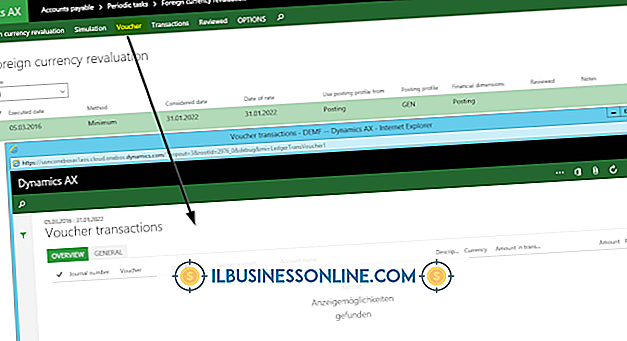

납세자는 모든 여행에 대한 마일리지 로그를 유지하면서 비즈니스 여행에 소요 된 마일의 전체 비율을 계산할 수있는 "비즈니스"또는 "개인"으로 각 여행을 올바르게 지정할 수 있습니다. 납세자는 임대료, 가스, 기름, 수리, 등록 및 주차를 포함하는 차량 비용을 지원하기 위해 영수증이나 송장을 보관해야합니다. 납세자는 업무용 전용 마일의 비율에 따라 이러한 비용의 일정 비율을 청구 할 수 있습니다. 감가 상각비는 또한 공제 가능하다. 이것을 지원하기 위해 납세자는 차량 원가, 개선 비용 및 납세자가 차를 사업용으로 사용하기 시작한 날짜를 기록해야합니다.