현저한 부채로 S 사를 해산

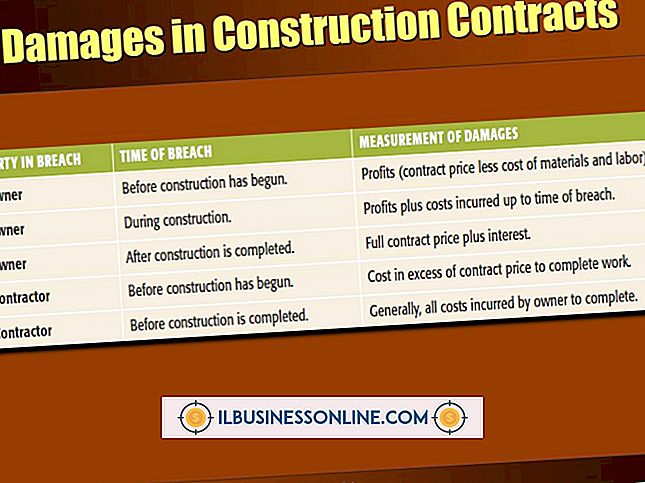

S 회사를 폐쇄 할 시간이되면 주법에 따라 법적 절차가 시작됩니다. 대부분의 주에서, 이것은 귀하의 비즈니스를 등록한 에이전시 (종종 국무 장관 사무실 또는 "기업 부문")에 해산 기사를 제출하는 것과 관련됩니다. 미해결 채무는 해산 전후에 유효하며, 회사 임원은 개인 채무 책임을 질 수 있습니다.

S 군단

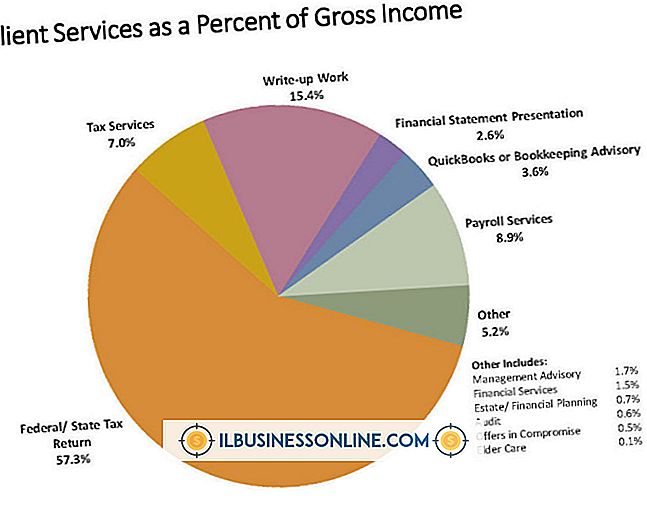

S corporation은 IRS 코드의 하위 섹션 S에서 세금을 부과하도록 선택한 사업자입니다. 순소득은 주주에게 전달되며, 주주는 개인 소득세 신고서에 소득을 신고합니다. S 군단은 다른 사업과 마찬가지로 회사가 운영되는 주에 등록해야합니다. 회사의 임원의 동의에 따라 S 회사는 세금 상태를 변경할 수 있으며 예를 들어 C 회사가되어 소득에 대한 세금을 납부하게 할 수 있습니다. 또한 주 정부에 서류를 제출함으로써 해산 될 수도 있지만, 기업이 사업을하는 동안 부채 나 채무를 취소 할 수는 없습니다.

필수 양식

일부 주에서의 해산 조항에는 기업이 후계자 사업으로 이전 할 수있는 모든 미 지불 채무 목록이 필요합니다. 예를 들어, 캘리포니아 주에서 회사는 모든 채무가 지불되었거나 자산이 허용하는 범위 내에서 제공된다는 진술서를 제출해야합니다. 이것은 채권자에게 회사의 수단과 의도 된 지불 방법에 대한 정보에 공개적으로 접근 할 수있게합니다. 또한 많은 주에서는 모든 주 세금, 수수료, 벌금 및 벌금이 납부되었음을 증명하는 "세금 납부 허가"문서가 필요합니다. 세금 공제가 없으면 법인은 해산 될 수 없습니다.

부채 만족

S 기업은 일반적으로 모든 채권자들에게 해산을 알리기 위해 주법에 의해 요구됩니다. 사업이 해산되면 임원은 회사 자산의 청산에 책임이 있습니다. 판매에서 나온 수익은 남아있는 미 지불 채무에 대해 지불 할 수 있습니다. 모든 부채가 만족되면 사업 소유자 또는 주주가 자산 잔액을 청구하고 분할 할 수 있습니다. 각 주정부는 구두 또는 서면 계약으로 설정 되었든 대출 채권 또는 회전 신용 계정에서 발생 했든 미해결 채권 수령을위한 기한을 설정합니다.

필수 IRS 제출

국세청 (IRS)은 S 회사가 해산 일 이후 3 개월 째 15 일까지 최종 세금 신고서를 제출하도록 요구합니다. 회사는 또한 양식 966, 법인 해산 또는 청산서를 제출해야합니다. 이 양식은 회사의 해산 조항 채택 후 30 일 이내에 국세청 (IRS)에 보내야합니다. 양식 966은 회사가 주식을 청산하기로 결정한 경우에도 사용됩니다. 국세청은 두 가지 서류를 제출하기 전에 회사가 채무를 해결할 것을 요구하지 않습니다. 그러나 기관은 연체 된 세금의 상환을 위해 개인적으로 법인 자산뿐만 아니라 법인 임원을 추구 할 것입니다.