조세에 대한 파트너십과 법인의 차이점

새로운 비즈니스를 시작할 때 소유자가 만드는 가장 중요한 의사 결정의 대부분은 판매 할 제품이나 서비스와 직접 관련이 없습니다. 기업은 소유주가 소득을 얻는 방식과 사업체에 과세되는 방식에 영향을 미치는 여러 가지 법적 구조를 가질 수 있습니다. 파트너십과 기업은 서로 다른 세법이 적용되는 두 가지 일반적인 비즈니스 유형입니다.

파트너쉽 세금 규칙

파트너십은 회사의 소유권 및 관리 책임이 둘 이상의 개인간에 분할되는 비즈니스 구조입니다. 파트너십은 소유자와 별도의 법인이 아니므로 파트너십 자체가 세금을 내지 않습니다. 국세청 (US Department of Internal Revenue Service)은 파트너십 구조 하에서 사업체가 벌어들이는 이익이 소유주의 개인 소득세 환급으로 직접 흐르게된다고 말합니다. 예를 들어 두 명의 소유자와의 파트너십을 통해 50 만 달러의 수익을 내고 소유자가 수익을 동등하게 분배하면 각자의 개인 세금 환급을 통해 25 만 달러의 소득을보고해야합니다. 파트너는 사업 소득에 대한 자영업 세금 납부의 책임이 있습니다.

법인 세법

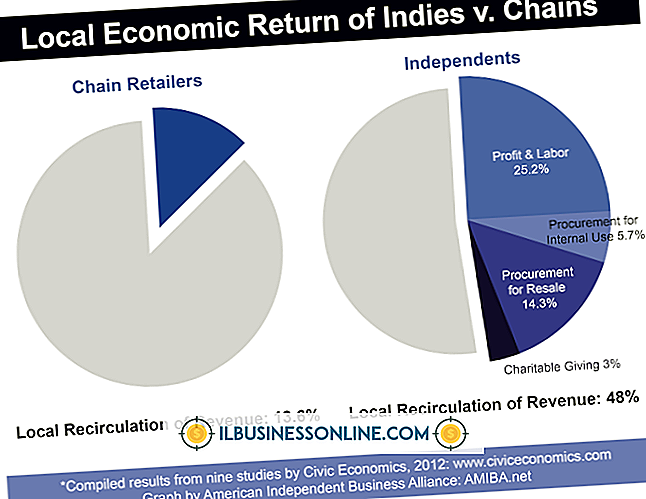

기업은 회사에서 주식을 구매하는 주주 그룹이 소유 한 사업입니다. 기업은 세금 목적으로 소유자와 별도의 법인입니다. 국세청 (IRS)에 따르면 기업들은 소득을 얻을 때 소득에 대해 소득세를 낸다. 파트너십의 소유자와 달리 주주는 기업이 얻는 이익에 대해 세금을 지불 할 책임이 없습니다. 법인 주주에게는 자영업 세금이 부과되지 않습니다.

소유주의 책임

기업과 파트너십 간의 또 다른 주요한 차이점은 비즈니스 부채에 대한 소유주의 책임입니다. 파트너십에서 소유자는 비즈니스 빚에 대해 법적 책임을집니다. 파트너십이 실패하면 파트너는 채권자에게 자신의 개인 자원을 지불해야 할 수도 있습니다. 기업의 주주는 기업의 채무에 대해 책임지지 않습니다. 즉, 기업이 사업을 중단하면 주주는 회사가 빚지고있는 부채 나 세금에 대해 책임을지지 않습니다.

고려 사항

배당금이란 회사가 주주들에게 지불하는 현금이나 주식을 지급하는 것입니다. 기업의 주주는 기업 이익에 세금을 내지 않지만 회사가 현금 배당으로 분배하는 이익에 대해 세금을냅니다. 또한 주주가 시간이 지남에 따라 가치가 증가한 회사의 주식을 판매하는 경우 주식 판매로 실현 된 이익에 대해 양도 소득세를 납부해야합니다.