내가 자영업자 일 때 원천 징수하는 방법

임금을 위해 일하면 고용주는 귀하로부터 세금을 원천 징수하고 귀하를 대신하여 정부에 지불합니다. 그러나 자영업자 일 경우, 원천 징수가 없습니다. 자영업자의 모든 이익에 대해 세금을 납부해야합니다. 연말에 큰 일시금을 지불하는 대신 일년 내내 세금 부담을 분산시키기 위해 예상 세금 납부를 할 수 있습니다.

자영업자가 부과하는 세금

직원의 임금처럼 자영업 소득은 연방 소득세, 사회 보장 세, 메디 케어 세금 및 주 소득세의 대상이됩니다. 그러나 귀하가 귀하의 고용주이기 때문에 귀하는 고용주의 사회 보장 및 메디 케어 세금 일부도 갚아야합니다. 귀하의 연방 및 주 소득세 비율은 귀하의 세율을 결정하는 귀하의 전반적인 소득 및 귀하의 신청 상태에 따라 달라질 것입니다.

2018 년 현재 직원 및 고용주의 사회 보장 세율은 각각 6.2 %이므로 총 12.4 %의 이윤이 있어야합니다. 근로자와 고용주의 메디 케어 세율은 1.45 %로 자영업자는 2.9 %입니다.

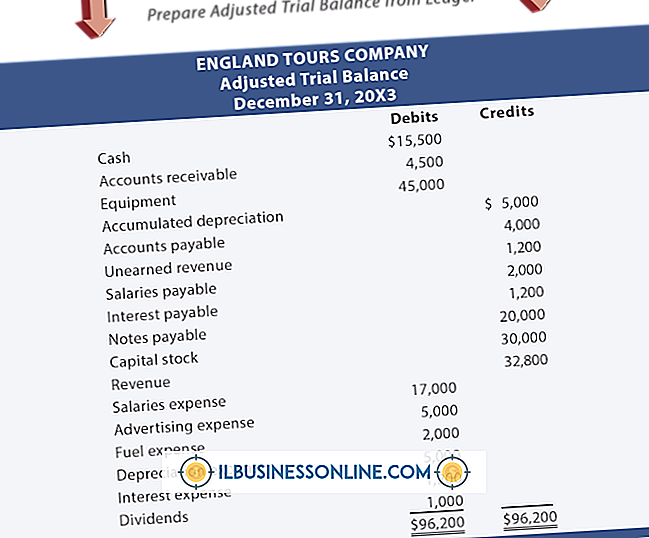

과세 소득 산정

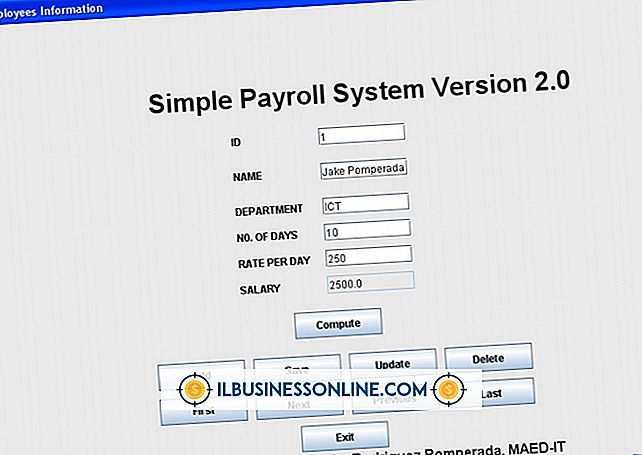

IRS는 사업주로서 상세한 비즈니스 기록을 유지할 책임이 있습니다. 이 의무를 이행하는 경우 예상 세금 납부로 제출할 적절한 금액을 결정하는 것이 매우 간단해야합니다. 당신은 당신의 수입과 지출에 대한 기록을 가지게 될 것입니다. 두 사람의 차이는 귀하의 이익이며, 세금이 부과됩니다. 지불 할 것으로 예상되는 세금의 양을 결정하려면 적어도 분기별로이 내용을 검토해야합니다.

예상 세금 납부

추정 세금 납부는 세금 시간에 부담을 덜어주는 좋은 방법이 아닙니다. 다음과 같은 경우에 예상 세금을 납부해야합니다.

- 현재 과세 연도의 세금은 최소한 1, 000 달러가 될 것으로 예상됩니다.

- 원천 징수 및 환불 가능 학점이 현재 연도의 세금의 90 % 미만일 것으로 예상됩니다.

- 원천 징수 및 환불 가능 학점이 전년도에 납부 한 세금의 100 % 미만일 것으로 예상됩니다.

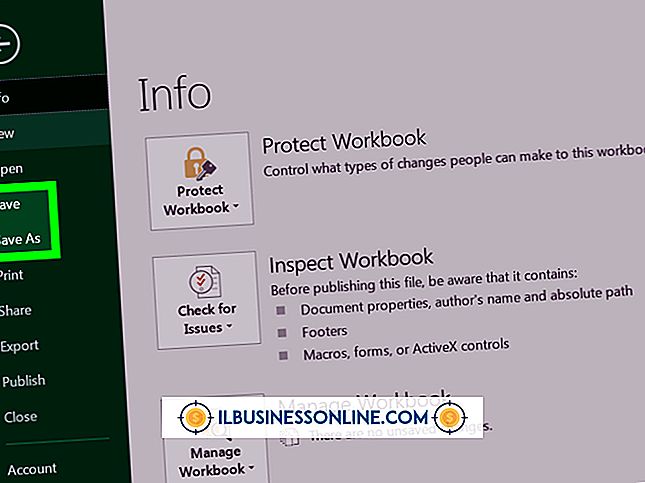

예상 세금의 미납금에 대한 벌칙은 미납금 금액의 약 2.6 퍼센트입니다. IRS 간행물 505에는 지불 할 세금 액수를 계산할 수있는 워크 시트가 있으며 IRS 웹 사이트에서 워크 시트를 찾을 수 있습니다. 해당 연도의 예상 총소득, 과세 소득, 세금, 공제 및 학점을 알아야합니다. 이 정보 중 일부를 얻으려면 전년도 세금보고를 참조하는 것이 도움이 될 수 있습니다.

예상 납부 기한 납부 기한

추정 세금 납부는 분기별로 이루어집니다. 대부분의 납세자는 한 해와 동일한 과세 연도를가집니다. 이 납부 기한은 역년 납세자에게 적용됩니다.

1 월 1 일부터 3 월 31 일 사이의 소득에 대해서는 4 월 15 일까지 세금을 납부하십시오. 4 월 1 일부터 5 월 31 일까지 6 월 15 일까지 지불하십시오. 6 월 1 일부터 8 월 31 일까지 9 월 15 일까지 지불하십시오. 9 월 1 일부터 12 월 31 일까지 지불하십시오 그 다음 해 1 월 15 일까지 마감일이 주말이나 연방 공휴일 인 경우 다음 영업일까지 지불해야합니다.