국세청 및 재무 회계의 자본화 기준이 동일합니까?

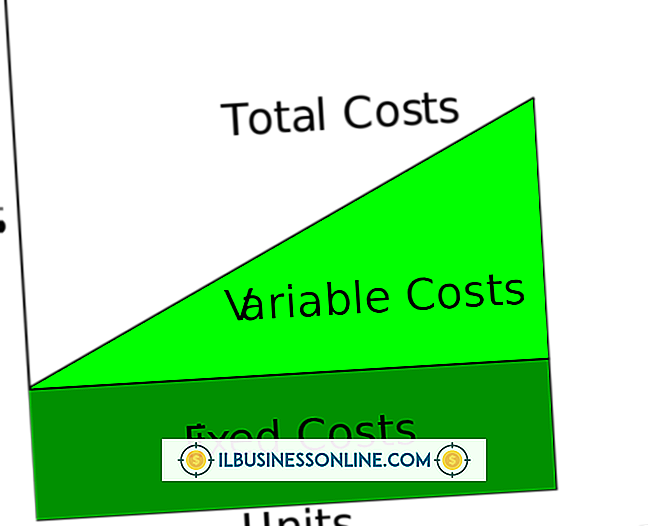

자본화는 일반적으로 고정비로 회계 처리하는 방법을 말합니다. 고정 자산으로 회계 연도에 대한 감가 상각비로 회계 연도에서 차감해야하는 경비가 아니라 감가 상각비로 상각됩니다. 자본화를 통해 기업은 특히 대규모 인수를 통해 비용을 분산시킬 수 있으며 또한 해당 연도에 납부 할 세금의 양을 연기 할 수있는 기회를 제공합니다. 국세청 (Internal Revenue Service)은 기업이 비용을 자본화 할 수 있도록 허용하지만, 자본화를보고하는 일반적으로 인정 된 회계 방법과는 다른 시스템을 가지고 있습니다.

재산의 단위

일반적으로 기업은 일반적으로 인정되는 회계 원칙에 따라 건물, 제조 공장, 장비 및 자동차와 같은 고정 자산의 취득 및 처분과 관련된 비용을 자본화하지만 2012 IRS 최종 규정에 따라 자산 단위가보다 광범위하게 정의됩니다. 국세청 (IRS)에 따르면, 재산 단위는 기능을 수행하는 데 필요한 모든 기능적으로 상호 의존적 인 구성 요소로 구성됩니다. 따라서 자동차가 부동산의 한 단위 인 반면 집이나 건물은 실제 구조를 구성하는 여러 단위의 자산입니다. 난방, 환기 및 배관 시스템은 별개의 단위이며, 취득 비용 및 개선 사항은 자본화해야합니다. 재무 회계에는 이러한 구분이 없습니다.

유형 자산

기업은 지출에 대한 재무 회계 규정에 따라 유형 자산의 일상적인 유지 보수, 수리 및 개선과 관련된 비용을 즉시 차감하지만 2012 IRS 최종 자본화 및 수리 규정에 따라 이러한 모든 비용의 자본화를 더욱 강조합니다. 국세청은 일반적으로 신규 또는 다른 용도로 개선, 복원 또는 개조를 통해 재산 단위를 개선하기 위해 지불 한 모든 금액을 자본화하고 발생한 연도에 공제하지 않아야한다고 요구합니다. 결과적으로 이러한 자본 기준에 따른 기업의 세금 부채는 여러 회계 기간 동안 지불 할 수 있기 때문에 감소 할 것이며 자본화 이후 감가 상각 공제를 청구 할 수 있습니다. 그러나 일반적으로 자재 및 소모품을 구매 및 생산하기 위해 지불 한 금액은 면제됩니다.

드 미니 임 세이프 하버

재무 회계에 따른 자본화 기준과 IRS 요구 사항의 차이점을 인식하여 후자는 de minimis 세이프 하버에서 운영하기로 선택한 사업체가 자본 지출보다 일정한 기준 액에서 비용을 계속 공제 할 수 있도록 허용합니다. 이 선거는 증권 거래위원회 (Securities and Exchange Commission)에 제출되고 신용 감사를 위해 독립적으로 감사 및 사용되거나 연방 정부 또는 주 정부 및 기관에서 발급 된 재무 제표가있는 사업 납세자에게 공개됩니다. 그러나 유용한 회계 연도가 12 개월 이하이고 항목 당 $ 5, 000까지 인 자산 회계에 대한 재무 회계 또는 장부 정책이있는 비즈니스는 IRS 자본화 기준에도 불구하고 계속 그렇게 할 수 있습니다.

회계 방법 변경

특정 항목을 자본 지출 또는 현재 공제 금액으로 적절히 분류해야하는지 여부를 결정할 때 기업은 재무 회계 기록과 IRS 목적에 대해 서로 다른 두 가지 기준을 채택해야합니다. 그러나 국세청 (IRS)은 기업의 세금 부채를 결정하기 때문에 그 방법이 회사의 회계 관행보다 우선합니다. 이러한 불일치를 인식하면서 IRS는 기업이 회계 방법을 조정할 수 있도록 허용하고 시행을위한 세부 절차를 발표했습니다. IRS 대문자 사용 규칙은 2014 년 기준으로 의무적이며 전년도에 다른 회계 방법으로 인해 발생하는 세금을 청구 할 수 있도록 소급 적용됩니다.